黄金交易提醒:美元跌跌不休,多数分析师看涨黄金后市,本周还迎非农和美联储官员讲话考验

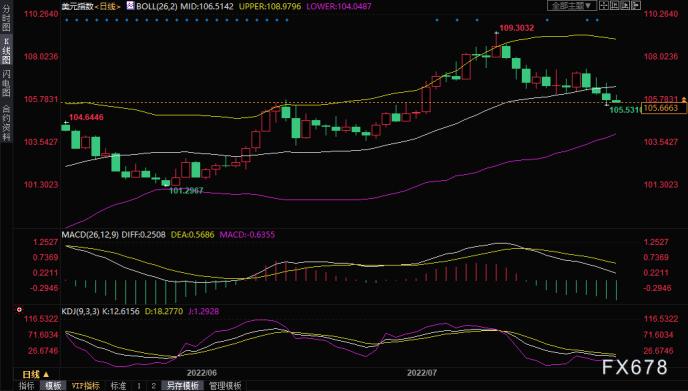

周一(8月1日)亚市盘初,现货黄金震荡微跌,目前交投于1764.30美元/附近,守住了上周大部分涨幅;上周金价上涨2.24%,为连续第二周上涨,上周五金价上涨0.57%,日线录得三连阳,主要是因为美联储如期加息75个基点后,美联储主席的讲话偏向鸽派,令市场预计美联储会放缓加息进程,而且美国二季度GDP数据也意外差于预期,美元持续走弱,日线三连阴,一度跌创7月6日以来新低至105.53,同时俄乌地缘局势等因素也给金价提供支撑。

不过,欧美股市表现强劲,标普500指数和斯托克600指数均创下6月9日以来新高,略微削弱了黄金的避险需求;另外需要留意的是,有迹象标明全球多数央行仍将进一步加息,这将增加持有黄金的机会成本,料将在中长线限制金价的上涨空间。

短线而言,调查显示,多数分析师倾向于看涨后市。本交易日需要关注美国ISM制造业PMI数据,本周还需关注澳洲联储利率决议、英国央行利率决议、美国7月ISM非制造业PMI、美国7月非农就业报告,预计美联储官员本周也将陆续出面发表讲话,投资者也需要重点关注。

基本面主要利多

【美元触及三周最低,美国数据喜忧参半表明未来路径不确定】

美元指数上周五(7月29日)在震荡交投中触及三周最低,在一批喜忧参半的经济数据公布后,投资者对经济衰退的担忧暂时超过了对通胀的担忧。分析师表示,月底也有很多仓位调整。

稍早,美国经济数据显示,6月通胀率仍高烧不退,使美联储仍可能在其认为必要时激进加息。

美元最初受通胀数据推动上涨,但在密西根大学数据终值显示,消费者的通胀预期在7月下降后,回吐涨幅。

美联储主席鲍威尔上个月曾提到密西根大学消费者信心数据是转向更激进利率政策背后的关键。

ActionEconomics的数据显示,芝加哥制造业指数降至23个月新低52.1,刷新之前56.0的最低纪录,这也给美元造成部分拖累。

Corpay首席市场策略师KarlSchamotta表示:“交易员们正在进行一些季度末的仓位调整,为一段通胀和增长回落的时期做准备,通胀和通胀回落将使利差向不利于美元的方向倾斜。”

【最近一周美元净多头押注降至184.6亿美元】

根据美国商品期货交易委员会(CFTC)上周五公布的数据,最近一周投机客持有的美元净多头押注有所减少。

截至7月26日当周,美元净多头头寸从之前一周的189.8亿美元降至184.6亿美元。

芝加哥国际货币市场(InternationalMoaryMarket)的美元仓位是根据日元、欧元、英镑、瑞郎、加元和澳元这六种主要货币的净仓位计算得出的。

【美国国债收益率将创2020年3月来最大月线跌幅,衰退担忧挥之不去】

美国长期国债收益率上周五走低,此前劳动力成本和工资增长数据表明通胀保持黏性,引发了对经济衰退的担忧,美联储正试图在不导致大幅放缓的情况下为经济降温。

劳工部表示,第二季雇佣成本指数(ECI)攀升1.3%,同比跃升5.1%。薪资大幅上涨1.4%,第二季同比增长5.3%。

SeaportGlobalHoldings总经理TomdiGaloma说:“市场正在消化经济衰退的预期,而且似乎正以相当快的速度消化,”“每个人都担心通胀会更严重,收益率会在某个时候再次上升。”

10年期美债收益率下滑5.7个基点,至2.624%,上周初曾高见2.845%。10年期美债收益率在7月下跌33个基点,为2020年3月以来最大月度跌幅。

两年/10年期国债收益率差报负26.6个基点,稍早为负14.70个基点。这是收益率曲线中受到密切关注的部分,当短端收益率高于长端时,可能是经济衰退的信号。

HomesteadAdvisors固定收益主管MauricioAgudelo说,“市场现在正在消化2023年降息的预期,押注美联储将不得不在增长前景恶化时介入,我们预计收益率曲线将继续倒置,美联储取消前瞻指引将增加今年余下时间的市场波动性。”

美国商务部上周四报告国内生产总值(GDP)连续第二个季度下降,消费者支出增长速度创两年来最慢,且企业支出有所下降。

美联储上周三将联邦基金利率提高75个基点,这是两个月来第二次这么做,但许多投资者认为美联储将不会那么激进地收紧政策。

【中国7月官方制造业PMI意外跌至荣枯线下】

周日(7月31日)公布的7月官方制造业PMI却意外跌落在荣枯线下方,显示经济复苏之路并不平坦。

国家统计局数据显示,7月份,制造业采购经理指数为49.0%,比上月下降1.2个百分点,位于临界点以下;非制造业商务活动指数和综合PMI产出指数分别为53.8%和52.5%,比上月下降0.9和1.6个百分点,连续两个月位于扩张区间。国家统计局服务业调查中心高级统计师赵庆河指出,总体上看,我国经济景气水平有所回落,恢复基础尚需稳固。

【乌官员称俄罗斯袭击乌克兰南部城市,致谷物出口大亨丧命】

周日(7月31日)凌晨,俄罗斯对乌克兰南部港口城市尼古拉耶夫)进行了猛烈空袭,造成该国最大粮食出口商之一的老板死亡。俄罗斯说,一架乌克兰无人机袭击了其位于塞瓦斯托波尔的黑海舰队总部。

尼古拉耶夫州长VitaliyKim说,农业公司Nibulon的创始人和老板OleksiyVadatursky和他的妻子在家中死亡。

Nibulon公司专门从事小麦、大麦和玉米的生产和出口,并拥有自己的船队和船厂。该公司总部设在尼古拉耶夫,这是一个具有重要战略意义的城市,毗邻大部分被俄罗斯占领的赫尔松(Kherson)地区。

乌克兰总统泽连斯基称Vadatursky的死是“整个乌克兰的巨大损失”。

克里米亚港口城市塞瓦斯托波尔市长MikhailRazvozhayev告诉俄罗斯媒体,乌克兰军队周日凌晨袭击了位于该市的俄黑海舰队总部。

他说,有五名工作人员在袭击中受伤,据推测是一架无人机飞进了总部的院子,他补充说乌克兰决定“破坏我们的海军节”。

他还表示,“出于安全原因,所有庆祝活动都已取消”。海军节是俄罗斯一年一度的节日,期间各舰队会举行海军阅兵,并向其水兵致敬

乌东顿涅茨克的一所监狱在导弹袭击或爆炸中被摧毁,数十名乌克兰战俘似乎丧生,莫斯科和基辅上周五相互指控对方对此事负责。

俄罗斯国防部公布了50名乌克兰战俘死亡和73人受伤的名单,称这是乌克兰军队用美国制造的大炮发动的袭击。

乌克兰武装部队否认对此负责,称俄罗斯大炮袭击了监狱,以掩盖那里的虐待行为。

基本面主要利空

【美国劳动力市场吃紧继续推动薪资增长,通胀仍旧高烧不退】

美国劳动力成本在第二季度强劲上升,就业市场吃紧推动薪资增长,这可能会推动通胀攀升,并让美联储有理由继续激进加息。

上周五的数据显示,6月消费者支出增加,但这归因于汽油以及一系列其他商品和服务的价格上涨,环比价格升幅创2005年以来最大。通胀急升导致美国上半年经济萎缩1.3%,将经济拖至衰退边缘。

“美联储将继续努力尝试在不使经济陷入衰退的情况下抑制通胀,”穆迪分析经济学家DanteDeAntonio表示,“薪资和通胀数据不会给他们任何帮助,即使整体经济已经转弱,上行压力显然仍然存在。”

劳工部表示,第二季雇佣成本指数(ECI)攀升1.3%,经济学家预测为上升1.2%。第一季为攀升1.4%。这是衡量劳动力成本的最广泛指标。

劳动力成本同比跃升5.1%,是自2001年开始记录这一数据以来的最大涨幅,第一季为增长4.5%。不过,通胀侵蚀了涨幅,经通胀调整后的劳动力成本同比下降3.6%。

政策制定者和经济学家普遍认为ECI是衡量劳动力市场闲置程度的较好指标之一,也是预测核心通胀的一项指标,因其经过了构成和工作质量变化的调整。

强劲的薪资增长推动雇佣成本攀升。薪资在第一季度上涨1.2%之后,又大幅上涨1.4%。第二季同比增长5.3%,也是自2001年开始记录该数据以来的最大涨幅。

美国数据公布后,ActionEconomics在其博客中表示,此前,ECI是让美联储感到震惊的指标之一,并推动联储转向加息75个基点。

上周五数据公布后,利率期货市场预期美联储在9月政策会议上加息50个基点的可能性为72%,加息75个基点的可能性为28%。

利率市场还预测,联邦基金利率将在2023年2月达到峰值。在美国数据公布前,市场预计利率将在今年12月触顶。

其他报告显示,美国商务部表示,占美国经济活动三分之二以上的消费者支出在5月增长0.3%后,6月增长1.1%,经济学家预测为增长0.9%。

价格上涨推动6月个人消费支出(PCE)物价指数上升1.0%,为2005年9月以来最大增幅,5月增幅为0.6%。在截至6月的12个月中,PCE物价指数增长6.8%,创1982年1月以来最大增幅。5月为同比增长6.3%。

扣除波动较大的食品和能源,核心PCE物价指数在5月攀升0.3%之后,6月又急升0.6%。该指数6月同比增长4.8%,5月为上涨4.7%。

【加拿大第二季GDP增速将超过预期,9月可能再次大幅加息】

加拿大第二季经济环比年率很可能为增长4.6%,超过了央行7月13日预估的增长4.0%,也高于第一季的3.1%,提振了市场对央行9月再次大幅加息的预期。

加拿大统计局上周五数据显示,5月国内生产总值(GDP)与前月持平,当时建筑工人罢工和芯片短缺压制了经济增长。分析师原本预计5月GDP萎缩0.2%。统计局初步估计,6月经济最有可能增长0.1%。

7月早些时候,加拿大央行将政策利率提高100个基点,以遏制通胀,这是24年来最大单次加息幅度,并表示还需要进一步加息。

在加息之后,加拿大央行行长麦克勒姆说,经济可能会实现“软着陆”,而不会陷入衰退,尽管避免衰退的道路正在变窄。

CIBC资本市场的高级经济学家AndrewGrantham说,第二季经济稳健增长以及有证据表明供应限制而不是需求放缓正阻碍整体增长,意味着加拿大央行仍可能在下次会议上再次进行非常规加息。

Desjardins董事总经理兼宏观战略主管RoyceMendes表示,他仍认为加拿大央行将在9月加息50个基点。

【欧元区7月通胀率再创新高,欧洲央行面临再次大幅升息压】

欧元区7月通胀率再创历史新高,距离达到峰值可能仍需数月时间,这使得欧洲央行在9月份选择再次大幅加息的压力持续存在。

欧盟统计局(Eurostat)上周五的数据显示,欧元区7月消费者物价调和指数(HICP)初值较上年同期上升8.9%,高于一个月前的8.6%,以及分析师预期的8.6%,并远远超过欧洲央行2%的目标。扣除食品和能源的核心HICP初值同比涨幅从4.6%加速到5.0%。扣除食品和能源以及酒精和烟草的通胀指标也从3.7%上升到4.0%。

虽然高能源价格仍然是主要的通胀因素,但加工食品和服务价格也已飙升,这表明通胀正变得越来越广泛。

由于担心价格上涨失去控制,欧洲央行7月升息50个基点,并承诺进一步加息,以防止出现难以打破的工资与价格的螺旋上涨。

但欧洲央行也面临两难处境。在最坏的情况下,欧元区可能会陷入衰退。不过,欧洲央行已经明确表示,对通胀的担忧胜过对增长的担忧。

市场现在预期9月加息35个基点,这表明投资者对于25个基点还是50个基点存在分歧。他们还预计到今年年底会总共加息90个基点,或者在剩下的三次政策会议上都会加息。

欧洲央行将于9月8日召开下一次会议。

【欧洲股市创2020年11月来最佳月度表现】

欧洲股市上周五上涨,并录得四个月以来的首个月度涨幅,因欧洲企业的一系列强劲收益盖过了对全球经济衰退的担忧,一些强劲的经济数据也提供了支持。

泛欧STOXX600指数上涨1.3%,达到近两个月高点,并录得2020年11月以来最佳月度表现。

提振市场情绪的还有,欧元区经济第二季度增速远超预期,4-6月国内生产总值(GDP)环比增长0.7%,同比增长4.0%,大大超过环比增长0.2%,同比增长3.4%的预期。

然而,7月份的通胀率再创新高,当月消费者价格增长从上月的8.6%加速至8.9%,远高于预期的8.6%,并远远超过欧洲央行2%的目标。

摩根士丹利经济学家和策略师在一份说明中写道:“情况看起来仍然不稳定,消费和投资方面的动态不平衡--我们仍然预计第三季度的前景会严重恶化,第四季度会出现小幅萎缩。”

截止上周五收盘。英国富时100指数收涨1.06%。法股CAC-40指数收升1.72%。德股DAX指数收张1.52%。

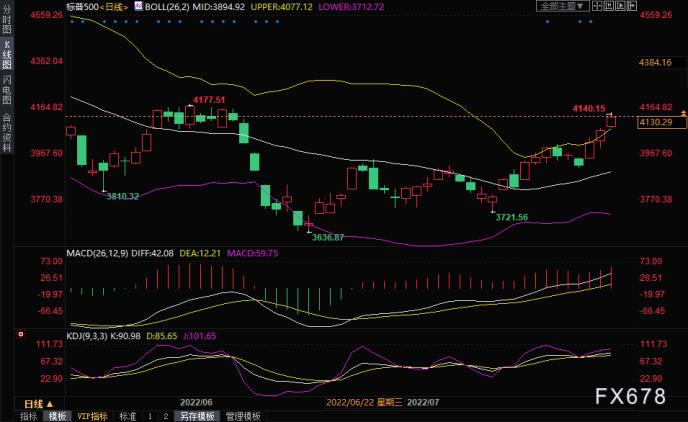

【标普500指数和纳指录得2020年以来最大月度涨幅】

美国股市上周五扩大近期涨幅,标普500指数和纳斯达克指数创下2020年以来最大月度百分比涨幅,此前苹果和亚马逊>发布乐观财测。

标普500指数大多数板块收盘上涨,能源股上涨4.5%,在所有板块中涨幅最大。雪佛龙大涨8.9%,埃克森美孚跳涨4.6%,此前这两家公司均公布了创纪录的季度营收。

苹果上涨3.3%,此前该公司表示,零部件短缺问题正在缓解,对iPhone的需求仍很强劲。亚马逊急升10.4%,此前该公司预测第三季度营收将因其Prime会员费上调而跃升。

家族投资公司CherryLaneInvestments合伙人RickMeckler说,“亚马逊和苹果的数据给了市场支撑,人们认为在标普指数中占据很大权重的这两巨头到目前为止似乎能够渡过艰难时期。”

截止上周五收盘,道琼斯工业指数上涨315.5点,或0.97%,至32845.13点;标普500指数上涨57.86点,或1.42%,至4130.29点;纳斯达克指数上涨228.10点,或1.88%,至12390.69点。

标普500指数7月上涨约9.1%,创2020年11月以来最大月度百分比涨幅,纳指7月上涨约12.3%,创2020年4月以来最大月度涨幅。

后市前瞻

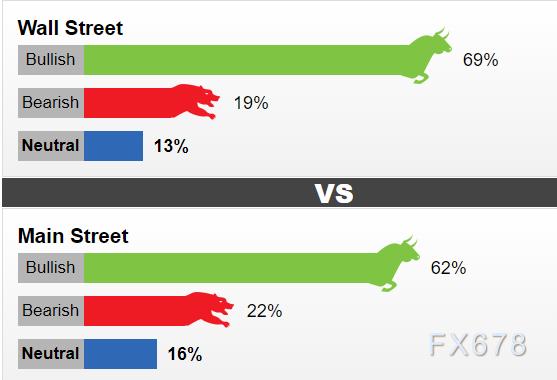

上周,16位华尔街分析师参与了Kitco的黄金调查。在参与者中,有11位分析师(69%)看好黄金近期的表现,3位分析师(占比19%)看空黄金,2位分析师(13%)对黄金持看平预期。

与此同时,1543人参加了在线民意调查。在这些受访者中,有961人(62%)预计金价本周将上涨,334人(22%)预计金价将下跌,248人(16%)在近期内持中性预期。

RJO期货公司高级大宗商品经纪人DanielPavilonis表示,他认为近期黄金将迎来一个完美的局面,这将导致金价走高。他指出,金价的反弹是在市场情绪明显看空的情况下出现的。

Pavilonis表示,随着空头离开市场,价格上涨将造成轧空行情。不过,从根本上说,今年剩余时间美联储立场不那么鹰派将支撑金价走高。

当然,并非所有分析师都看好黄金,或认为金价本周会持续上涨。上周五,道明证券的分析师在一份报告中说,由于市场看起来超买,他们已经对黄金进行了战术做空。

BlueLineFutures首席市场策略师PhillipStreible表示,他认为金价有触及1800美元的空间。不过,他补充称,他将寻求在该水平获利了结。

他补充说,市场对美联储将调整政策的预期可能有点早。上周五,美国商务部公布的核心个人消费支出价格(PCE)指数显示,通货膨胀率维持在4.8%的近40年来高点。“如果通胀持续高涨,那么美联储将继续大幅升息,这将限制金价的涨势”。

整体来看,在失守7月8日高点1752.36前,金价短线偏向延续涨势,有望试探5月16日低点1786.70附近阻力,能否进一步上破,还需要关注本周美国经济数据的表现和美联储官员的讲话。

目前市场对美国7月非农数据的预期并不乐观,数据公布前仍有望给金价震荡上涨提供机会。相对而言,美联储官员仍可能偏向解释上周加息的原因并为9月份进一步加息做准备,这可能会在短线给金价制造一些麻烦。

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!