ATFX:美股“大地震”,7月份的乐观情绪已荡然无存

传统的金融逻辑认为:美联储货币政策主要决定外汇的价格走向,而股票市场的波动主要由上市公司业绩决定。然而,最近一年美股市场的涨跌却完全由美联储的货币政策预期决定,金融逻辑有重塑的必要性。

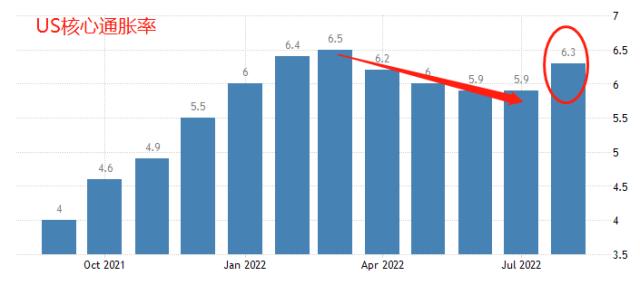

8月份,美国的综合CPI从8.5%回落至8.3%,通胀率连续两个月下降。但是,核心通胀率(剔除食品和能源)却从6.1%上升至6.3%,远超市场预期。“通胀拐点论”破产,押注美联储暂缓加息的资金匆忙退场,隔夜美股“大地震”,道琼斯猛跌3.94%,纳斯达克100指数甚至跌近6%。同一天,美国总统拜登讲话称:美国降低通胀还需更多的时间和决心。这加剧了高通胀“拐点”尚未来临的市场预期,对股市构成叠加利空。

有观点认为:持续走高的通胀率,将导致9月22日的美联储利率决议加息100基点。要知道,在昨日的CPI数据公布之前,市场的预期是9月份加息50基点(甚至暂缓加息)。如此巨大的反转,市场主体资金都没有做好准备,这才出现了股市-汇市-期市,三大市场同步剧烈涨跌的情况。

▲ATFX供图

虽然8月份核心CPI走高,但通胀趋势依旧下行。今年三月份,核心通胀率为6.5%,六月份跌破6%并在七月份维持。8月份跳涨至6.3%,虽然超出预期,但有可能只是短暂反弹。9月份核心CPI数据至关重要,如果没有重回6%以下,则高通胀延续。反之,则“通胀拐点论”仍有可能成为现实。

综合通胀率的下降的重要性被严重低估。据劳动统计局通胀报告,8月份燃料油价格环比下跌5.9%,连续第三个月环比下降;能源价格整体下跌10.1%,连续第二个月下降。能源价格依旧是综合通胀率偏高的主要影响因素。5月份开始,美原油价格由涨转跌,目前已连跌四个月,市价由119美元跌至90美元之下。OPEC的最新月报提到:沙特8月增产了23.6万桶/日,至1105万桶/日。邻国阿联酋8月增产了5.1万桶/日,总产能达到了318万桶/日。需求减弱,OPEC却并未像口头表述的那样减产10万桶/日,原油价格预计还将进一步走低。美国9月份的综合通胀率大概率进一步下行。

ATFX分析师团队简明观点:综合通胀率下降,核心通胀率上升,目前市场更看重后者,故美股大跌,美元指数大涨。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。

关键词阅读:ATFX

- 公用事业要涨价?六部委为地方政府提供政策支持

- 电信运营商持续加大智算投资,算力需求持续增长,上游光器件供需或趋紧

- 钨系产品价格持续走高,我国在供应端具有主导权,券商看至18-20万元/吨

- 华为全力打造鸿蒙为全球第三大移动操作系统,下游伙伴主要有四类

- 国家级及地方性政策密集出台,低空经济腾飞基础设施先行

- 发改委推动所有增发国债项目6月底前开工建设,基建投资、设备更新需求有望加速释放

- 煤炭产能储备制度+供给端收缩预期+高分红属性,机构建议关注煤炭历史性配置机遇

- 银行一季度业绩为全年中相对低点,关注市场对红利品种的配置需求及三条递进主线

- 中高端机床市场需求旺盛,设备更新+海外需求向好双轮驱动

- 船舶出口额同比增超110%,机构称新一轮大周期已至船舶优质资产性价比凸显